财经视界/年龄渐长 投资风险偏好下降东北证券首席经济学家 付 鹏

2023-12-08 本站作者 【 字体:大 中 小 】

图:60、70后曾经偏好固定资产,但2008年开始,逐渐从房产转向金融股权投资与股票市场。

根据生命周期投资理论,居民在年轻时,风险资产配置比例上升,无风险资产配置比例下降;随着年龄渐长,风险资产配置比例也会逐渐下降。社会总体是个体居民的总加,年龄结构推移调整,自然也会体现在社会整体资产配置的变化中。

在过去几十年,中国取得了巨大的经济和社会发展成就。对于全行业的高速增长,最获益的是出生于“婴儿潮”的黄金一代,他们在两轮时代红利中创造了大量社会财富。

黄金一代大多是在1960年代至1970年代前后出生,在90年代左右开始进入社会和工作岗位。这一时期,中国正处于改革开放的初期和探索阶段,各种社会资源重新分配,到处都充满机遇。这一代人有更大机会把握改革开放的红利,通过自己的努力,积累了自身的财富,完成了原始资本的积累。

随着中国加入世界贸易组织,黄金一代也赶上了全球化市场扩大的机会,进一步强化了资产实力。同时,他们还通过充分运用金融杠杆,从房地产市场开始,逐渐拓展到股权投资和二级市场的上市与套现。在这个过程中,他们不仅成功地利用金融市场的优势,还借助政府政策的支持,得以实现财富的快速积累。无论是从金融部门杠杆率还是居民部门杠杆率看,2008年之后通过杠杆进行金融资产的运作均能进一步扩大其拥有的社会财富。

而80、90后一代人,在2005年左右开始进入社会,大概在30岁左右开始进入到加杠杆阶段,在过去十馀年中成为推进经济增长和社会发展的主力,也是居民部门杠杆率高增的基础人群。这一代人虽未能赶上加入世贸带来的财富积累,但通过新兴产业和金融、实体杠杆也能获取到足量财富。此外,这一代人也逐渐传承了其父辈积攒的财富,也将接班黄金一代,成为社会财富的主要拥有者。

至于出生于95后、更年轻的Z世代,生活在快速发展的时代,也是社会发展和变革的见证者。但对于Z世代个体来说,2020年才25岁上下的他们,已经赶上了居民部门去杠杆时期,而刚刚进入到社会的同时无法快速获得第一桶金,他们面临的将是与前几代都不同的机遇和挑战。

财富主要集中于年长人群

由此来看,当前的社会财富分配情况依然是集中在年长人群中间,而首批财富创造者逐渐产生了财富传承,中年及以上是拥有社会财富的主力军。无论是哪一时代,当青年时期碰上时代机遇,再加上个人努力便能积攒可观的财富。通过在不同的行业中积累经验,逐渐成为了中产阶级的一部分,甚至步入更高级别的富裕阶层。随着他们年龄增长,开始考虑如何将原始资本转化为更多财富,许多选择了金融投资,其中包括股票、债券、房地产等。

以上推测能够从部分数据统计中得到印证。据招商银行发布的《2023中国私人财富报告》,高淨值人群中51%为40岁及以上,90%为30岁及以上。而高淨值人群往往又占据了社会总财富的大部分,因此拥有社会主要财富和进行资产配置主体的年龄段依然较高。而随着这群财富拥有者步入老龄,年轻Z世代能遇到的造富机会较前几代逐渐稀缺,社会的资源配置毫无疑问会受到年龄结构带来的风险偏好的影响。

在人的一生中,消费和投资行为也受到年龄变化的影响。生命周期消费理论假说(Life-cycle hypothesis)是由经济学家弗郎科.莫迪利安尼提出的,具体内容指的是人们会在更长时间范围内,计划他们的生活消费开支,以达到整个生命周期内消费的最佳配置。

生命周期消费理论主要考虑的是人们在不同阶段的消费和储蓄行为。年轻人在收入较低的阶段,可能会进行更多的消费,如为了教育、结婚、买房、生育等目的而大量消费。随着步入壮年和中年阶段,收入增速提高,收入水平会高于消费,人们逐渐开始偿还年轻时的债务,并开始为养老进行储蓄。到了老年阶段,消费可能会重新超过收入,甚至出现负储蓄状态。

而生命周期投资理论是基于生命周期消费理论之上的风险偏好和资产配置理论。根据生命周期投资理论,居民在年轻时,风险资产配置比例上升,无风险资产配置比例下降;随着年龄渐长,风险资产配置比例逐渐下降以获得资产组合的稳定性。

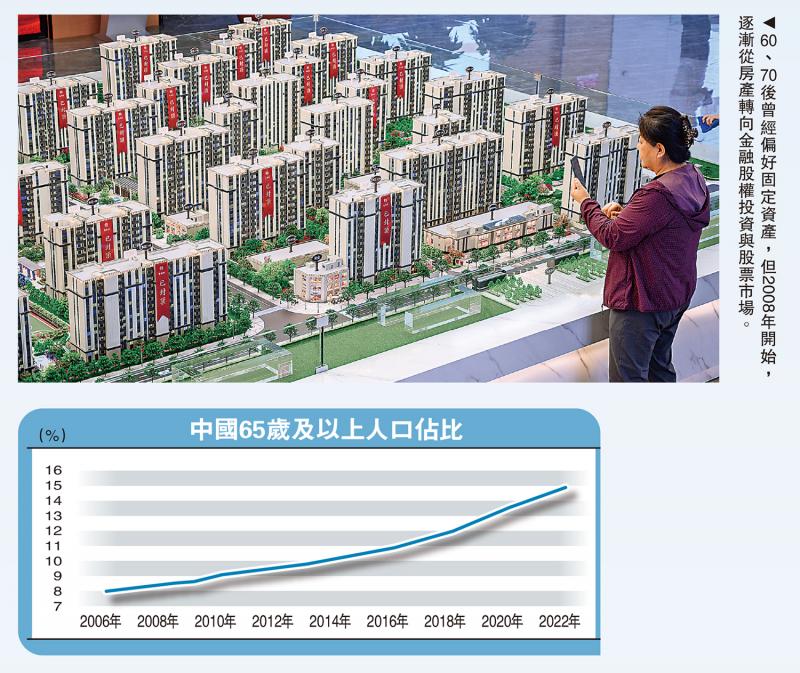

由于经济发展、社会保障力度的提高,以及医疗资源的升级,中国人口预期寿命不断延长,老龄人口占比自上世纪80年代末以来持续提高。随着劳动年龄人口占比在2010年前后达到顶峰,中国老龄化情况逐渐开始加速。截至2022年,中国65岁及以上人口占总人口比重为14.9%。近20年来,中国人口金字塔结构由上小下大的“扩张型”逐渐转换为中年人口占比突出的“纺锤型”,人口加权平均年龄在2021年达到了38.8岁,较20世纪初的34岁有较大增长。

债券现金无风险资产受捧

根据居民部门资产负债表,按照居民部门持有的现金、存款、债券可计算出居民部门配置无风险资产占总资产的比重。2000年以来,中国存在大量的投资机会,资产配置上选择无风险资产的机会成本增加,居民部门选择减少无风险资产的配置比例。

自2008年金融危机后,资产价格发生调整,同时高龄人口比例逐渐增高,2011年以来无风险资产配置占比逐渐提高。而2016年无风险资产占比再次下降,则是受到房地产投资挤出效应的影响。随着疫情以来居民部门杠杆率增长停滞,老龄化程度加剧,未来居民将更倾向于配置债券、理财、现金等无风险资产而非股票等风险资产。

从具体类别来看,固定资产、股票及股权和存款是居民部门资产配置最重要的组成部分,2008年之后金融资产中股票和股权的比例有明显增加,而以房地产为核心的固定资产比例稳定在50%左右,固定资产、股票及股权和存款的5:3:2可能是最贴近目前中国资产组合的画像。

与非金融资产相比,金融资产占比在2008年后明显加大,其中大部分以股票及股权形式存在。对房地产等固定资产的购置占投资行为的一半以上,自2008年后投资权重则逐渐让渡给了股票和股权。而现金的比重始终保持在较低水平。

结合此前对不同世代和持有财富的分析,可以得出人群在不同年龄阶段对资产的持有偏好。60、70后曾经偏好持有以固定资产为主的资产结构,其中房产占据主导地位,2000至2008年,固定资产占三大主要资产的比重基本维持在55%至60%。但自2008年开始,他们的资产偏好发生了一定变化,逐渐从房产转向金融股权投资与股票市场。

年轻一代背负高杠杆

80、90后一代,房产占其三大主要资产的比例可能高于50%,而他们所持现金的水平可能低于均值。根据链家2017年对中国购房者年龄结构的统计,三分之二的购房者为25至34岁人群,而80、90后购房时间则相应在2015年前后。由于高价买房后,房价的暴涨使其所持房产价值超过借贷水平,但由于暂时无法售卖房产,所以出现一种看似手头宽裕但并不持有太多金融资产和现金的情况,且这一代目前依旧背负着高杠杆。

同样的问题也摆在Z世代面前,而且他们的收入增速也有所放缓。相较于前面几代人,Z世代所处的环境发生很大变化,社会资源呈现出垄断和固化的趋势,导致机会减少、竞争增多,市场受到限制,实现财富原始积累更加困难。除了少数行业外,大多数行业激烈竞争,对其收入和负债能力也造成巨大的影响。

在此背景下,未来人群整体风险偏好可能继续下降。黄金一代逐渐进入退休阶段,其投资偏好也迅速降低,同时增加现金比重。相对地,80、90后与Z世代面临最大挑战在于如何稳定自己的杠杆率水平,稳定自己的收入,并偿还这批债务。他们的杠杆主要集中在固定资产上,但这些固定资产的换手率却很低。

因此,在资产回报率暂时没有趋势性上行的情况下,社会整体的风险偏好随着年龄结构的变化也正在逐渐降低。

猜你喜欢

走出困局/市场反弹 积金今年回报料转盈

1415

1415

iPhone14pro系列怎么买到现货10月

1600

1600

贸发焦点/港市场成熟 可扶助韩金融科创企

1456

1456

经济把脉/海外补库存拉动中国出口中信証券首席经济学家 明明

1369

1369

楼市智库/经济放缓 美加息周期料结束中原地产亚太区副主席兼住宅部总裁 陈永杰

1412

1412

恒指连跌四个月 险守万七关

1375

1375

安里人语/中通快递业绩韧性强 无惧市场竞争冯文慧

1408

1408

一点灵犀/香港零售业的“加拉帕戈斯综合症”李灵修

1365

1365

冰冻榴莲常温解冻一晚上可以吗

1582

1582

iPad10出来了还买9吗

1656

1656